Как снизить риски инвестирования

Статья Игоря Рябенького, основателя инвестиционного фонда Altair

Я много лет инвестирую в стартапы, причем на ранней и самой ранней стадии. Такие инвестиции считаются высокорискованными, хотя при правильном подходе, как показывает практика, это очень высокоприбыльное дело.

Почему же венчурные инвестиции считаются высокорискованными и как снизить эти риски? Потому что, по статистике, 90% проектов не доживают до выхода, поэтому инвесторы теряют все свои деньги. Нужно инвестировать так, чтобы при такой вероятности выигрыша оставаться в плюсе.

Инвестирование в стартапы относится к альтернативным видам инвестирования. В силу репутации высокорисковых и не очень понятных инвестиций оно также достаточно неликвидно и непрозрачно. Поэтому многие не понимают, как этим заниматься. Очень многие делают это непрофессионально, тогда с большой вероятностью они могут потерять свои средства.

Но последние события показали, что даже низкорисковые активы могут оказаться высокорискованными. Уже несколько месяцев мы видим проблемы у проектов по недвижимости, где катастрофически упали продажи аренды, и очень многие уходят в минуса. Потери есть у проектов, связанных с некоторыми видами коммодити, например, нефтью, у которой какое-то время была отрицательная цена. Поэтому я бы не сказал, что венчурные инвестиции такие высокорискованные. Опыт показывает, что это вполне нормальный класс инвестиций.

Как достичь какой-то хорошей или даже отличной прибыльности?

Выбирайте: будете инвестировать сами или с проверенным управляющим инвестициями. Как выбрать управляющего я расскажу в следующих постах, а сегодня напишу про самостоятельные инвестиции.

Что надо сделать на первом этапе?

1. Определите свой фокус. Желательно, чтобы он находился в области житейского понимания. Чтобы инвестировать в стартапы не надо знать все области и науки, которые лежат в основе индустрии, на которую стартап рассчитан. Но желательно уметь понять проект на простом человеческом языке и быть способным пересказать его себе или кому-то из близких, а также убедительно для себя и других сказать, почему вы хотите в эту область. При выборе фокуса нужно ориентироваться, какие географии вам близки и почему. Кто-то хочет инвестировать только на местном рынке, а кого-то тянет на глобальные проекты. Кто-то хочет инвестировать в англоязычным пространстве, кто-то — в немецкоязычном.

2. Выберете для себя интересные индустрии. Как правило инвесторы хоть иногда и скудно, но очерчивают какой-то круг, который им кажется более понятным и привлекательным.

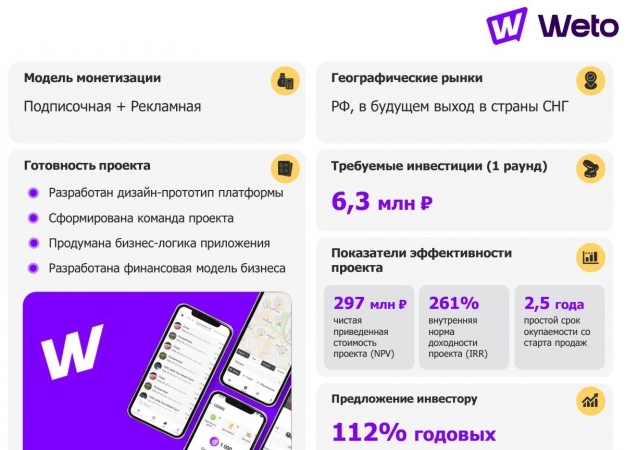

3. Посмотрите на проект и попытайтесь понять, есть ли у него достаточно большой рынок и какая у него бизнес-модель. Очень часто неопытные инвесторы наступают на одни и те же грабли (я тоже был в их числе): вам показывают красивые картинки и интересную технологию, вы говорите «вау» и достаете чековую книжку. А потом оказывается, что эту технологию либо делают уже другие фирмы, либо она офигенная и красивая, но у нее нет конкретного рыночного применения. Когда вы начинаете говорить об этом с фаундерами, они говорят: «У нас будет 10 линеек продаж и 100 видов продуктов». В реальности это значит, что они еще не нашли своего потребителя. От инвестирования в такие проекты лучше отказаться.

4. Посмотрите на команду и по возможности проверьте стартап. На самой ранней ангельской стадии практически нечего еще проверять, поэтому уделите внимание визуальному восприятию. Но на более поздней используйте глубокие методы, например, Due Diligence.

Если вы учли все эти вещи, в этот стартап можно инвестировать.

Но еще вспомним, с чего мы начинали: 90% проектов проваливаются. Не всегда, потому что он или команда плохи. На это влияет много факторов. Например, проект пошел, а какие-то другие команды сделали это быстрее и захватили огромную долю рынка.

Конкурировать уже сложно. Или изменились рыночные условия. Сейчас мы видим, что масса отличных travel-стартапов и крупных корпораций обанкротились на ровном месте. Поэтому помимо того, чтобы выбрать правильный стартап, надо посмотреть на создание портфеля. Для этого нужно выработать свою стратегию, но в любом случае нужно инвестировать в большое количество проектов.

Обычно для начинающих я советую начать с 10 проектов, чтобы это был более-менее устойчивый портфель. Желательно, чтобы хотя бы один из этих проектов оказался прям очень крутым и тогда вы неплохо заработаете. Если все проекты окажутся более-менее неплохими, а половина из них утонет, вы не дозаработаете в лучшем случае, а в худшем — потеряете. Поэтому помимо тщательного подбора проектов надо иметь нормально диверсифицированное портфолио.

Неплохо иметь связь с этими проектами. Ваше влияние на них теперь минимальное, если вы непрофессиональный инвестор. Но все равно неплохо бы получать какую-то информацию, держать руку на пульсе и, может быть, при возможности что-то добавлять.

Опыт показывает, что при нормальном подборе проектов вполне реальна как минимум двузначная прибыльность. Если у вас более-менее диверсифицированное портфолио и вы время от времени вкладываете в новые проекты, из каких-то вы выходите, входите опять в новые и у вас поддерживается динамически разнообразный портфель, то можно выйти и на очень высокие прибыли. Чем более ранняя стадия, тем дольше вам до выхода. Стоит рассчитывать, что до выхода из проекта пройдет 5-7, а то и 10 лет.

Поэтому в инвестировании надо использовать только свободные средства. Нельзя инвестировать заемные и последние. Это сильно увеличивает риск, потому что, как правило, это неликвидный актив, который становится ликвидным только в момент ликвидности: когда проходят крутые раунды с переподпиской или когда проходят выходы, а это случается не так часто.

Надо понимать, что если по каким-то причинам вам понадобится кэш, придется продать хорошие проекты на ранней стадии. Например, 1-2 проекта, которые вы не хотите продавать, потому что они бурные, и хочется увидеть реальный апсайд и хорошую прибыль. Поэтому важно понимать, какую часть инвестиционного капитала вы можете алокировать, какого размера у вас будет портфель и что вы, начиная создавать свой портфель сегодня, сможете начать выходить из проектов только через несколько лет.

Что вы еще хотите узнать про правила венчурного инвестирования, какие есть вопросы по теме?

Источник

Комментарии