Инсайдерская торговля валютой

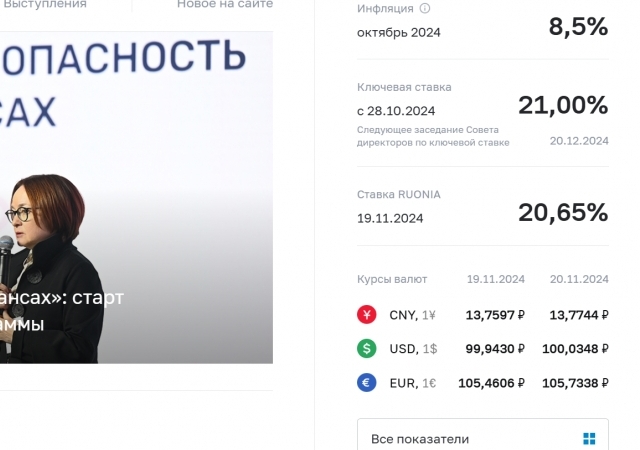

Банк России впервые выявил крупный случай инсайдерской торговли валютой на Московской бирже.

Инсайдерская торговля запрещена.

Матюшенко Антон Сергеевич (Адвокат - управляющий партнер, АБ Матюшенко и партнеры)

За неправомерное использование инсайдерской информации уголовным законом - ст. 185.6 УК РФ предусмотрена ответственность в виде штрафа от 300 000 рублей, до 6 лет лишения свободы.

Выявление подобного проступка впервые говорит о сложносии в сборе доказательств по данной категории дел. Из самого понятия инсайдерская информация, то есть не раскрытая информация, следует, что ею обладает узкий круг лиц. У правоприменителя нет достаточной практики и опыта по данной категории дел, что также способствует низкой раскрываемости подобных преступлений.

В данном случае, после выявления факта крупной инсайдерской торговли валюты, Банк России обязан передать всю информацию и установленные факты в правоохранительные органы для принятия решения о возбуждении уголовного дела. Для возбуждения дела правоохранительным органам нужна информация, на основании которой они смогут сделать выводы о наличии достаточных данных, указывающих на признаки преступления. В случае возбуждения дела, следствием будут проведены обыски и выемки необходимой документации и электронной информации, а также допрошены свидетели - лица, кому что-либо может быть известно по интересующим следствие фактам. В рамках возбужденного дела будут собираться доказательства, устанавливаться лица, причастные к преступлению и т.д.

Окончательную точку в деле должен поставить суд. Однако, с учетом порядка цифр, которые фигурируют в СМИ, высока вероятность, что причастные лица предварительно скрылись за границей, в странах, которые не выдают лиц России (как например Великобритания или США), и на расследование данного преступления им уже давно наплевать.

Коренев Алексей (аналитик, ГК "Финам")

Документарно заявление Регулятора выглядит следующим образом:

Об установлении фактов инсайдерской торговли на рынке валютных инструментов

Банк России выявил неправомерное использование инсайдерской информации при осуществлении операций с валютными инструментами USDRUB_TOD и USDRUB_TOM (далее — валютные инструменты) на торгах ПАО Московская Биржа (далее — Биржа) в декабре 2015 года.

В ходе проверки установлено, что в указанный период Семешкин Кирилл Александрович, действуя от имени и в интересах инвестиционной компании — нерезидента Ronin Europe Ltd, неоднократно совершал операции с валютными инструментами с использованием инсайдерской информации.

Данная информация касалась параметров поручений на продажу валютной выручки ПАО «Лукойл», включая цену продажи, объем иностранной валюты, а также время появления заявки в торговой системе Биржи. Инсайдерской информацией обладал начальник отдела торгово-финансовых операций казначейства ПАО «Лукойл» Бессонов Алексей Николаевич, который подавал поручения на продажу иностранной валюты в обслуживающий банк, имея возможность по своему усмотрению определять цену, объем поручения и порядок его исполнения.

Получаемая Семешкиным Кириллом Александровичем инсайдерская информация позволяла компании Ronin Europe Ltd совершать сделки с ПАО «Лукойл», приобретая иностранную валюту по заниженной цене. В результате неправомерного использования инсайдерской информации компания Ronin Europe Ltd получила излишний доход в сумме не менее 146 млн рублей. Одновременно сопоставимый по размеру ущерб причинен ПАО «Лукойл» действиями Бессонова Алексея Николаевича. Банк России не располагает сведениями о том, совершались ли указанные сделки компанией Ronin Europe Ltd за свой счет или в интересах клиента.

Реализация схемы незаконного обогащения требовала продажи ПАО «Лукойл» на торгах Биржи больших объемов иностранной валюты по искусственно заниженным ценам. В связи с тем, что это оказывало кратковременное, но значительное влияние на рыночные котировки валютных инструментов, убытки могли быть причинены также иным участникам торгов и их клиентам.

Банк России направил соответствующие материалы проверки в правоохранительные органы, а также примет меры, направленные на предупреждение возникновения подобных ситуаций в деятельности организаций, через которые совершались сделки с валютными инструментами на Бирже.

Для России это фактически первый случай выявления Регулятором факта использования инсайдерской информации при торговле валютой. Однако, в зарубежных странах накоплен значительный опыт борьбы с инсайдом и, полагаем, читателю было бы интересно ознакомиться с практикой, применяемой в государствах, имеющих существенно более долгий опыт и биржевых операций, и борьбы с незаконным использованием конфиденциальной информации с целью личного обогащения в ущерб добросовестным участникам рынка.

Исторически сложилось так, что первой страной, где начала складываться система противодействия инсайду и манипулированию ценами, стали США. Соответствующие нормы здесь появились еще в 1934 году, правда, первые судебные слушания состоялись лишь в 1946-м. Тем не менее уже с конца 70-х годов рассмотрение антиинсайдерских дел в суде стало обыденным делом, а в следующее десятилетие кардинально изменилось и отношение к проблеме со стороны общественного мнения. Череда финансовых скандалов 80-х привела к тому, что одной из самых обсуждаемых тем в среде биржевиков стала этическая сторона инсайдерской деятельности. Последние законодательные ужесточения относятся к 2002 году, когда выяснилось, что менеджмент крупнейших обанкротившихся компаний Америки - Enron, Worldcom и Global Crossing - использовал финансовые махинации с использованием инсайда. Сейчас штраф за подобные правонарушения составляет от 100 тыс. до 1 млн доллаpов для физических лиц и до 2,5 млн доллаpов - для юридических. Максимальный срок тюремного заключения - десять лет. Кроме того, США - практически единственная в мире страна, выплачивающая вознаграждение лицам, котоpые помогают раскрытию подобного рода дел, - до 10% от суммы взысканного штрафа.

В среднем в США ежегодно выявляется порядка 40 случаев инсайдерской торговли, а выстроенная в этой стране система противодействия недобросовестным методам торговли признается одной из самых жестких. И дело даже не в том, что местный регулятор (Security Exchange Commission, SEC) обладает рядом полномочий силового ведомства, главное - единая база данных, в которой фиксируется вся информация по сделкам. Система мониторинга за ходом торгов в США выстроена таким образом, что без внимания не останется ни одна подозрительная сделка, пусть даже совершенная несколько лет назад. При появлении новой информации у надзорного органа США есть возможность обратиться к своей базе данных и в любой момент найти провинившихся.

В Европе ситуация иная, поскольку большинство законов там было принято в последнее десятилетие прошлого века. В 1989 году евpопаpламент утвердил Директиву об инсайдерской торговле (EU Market Abuse Directive), обязав все страны Евросоюза включить ее положения в национальное законодательство. Отсутствие в документе норм по предотвращению манипулированию ценами послужило поводом для написания новой директивы, утверждение которой произошло совсем недавно - в 2003 году.

До этого момента странами, с наиболее развитыми системами противодействия недобросовестным методам торговли, считались Великобритания и Франция. Первые нормы в Великобритании появились в 1980 году, хотя и ранее наблюдались попытки принять необходимые законы. Сейчас запрет на инсайдерскую торговлю и манипулирование ценами зафиксирован в Акте о финансовых услугах и рынках, а его нарушение подпадает под действие закона об уголовном производстве.

Во Франции антиинсайдерское законодательство существует с 1967 года, и за его нарушение тоже гpозит уголовное наказание. За прошедшее время в стране было возбуждено всего 12 дел, что, однако, отнюдь не свидетельствует о плохой работе местного регулятора или правоохранительных органов.

Дело в том, что сама европейская практика противодействия инсайдерской торговле и манипулированию ценами очень сильно отличается от американской. Если для США характерен приоритет судебных разбирательств, то в Европе первично пресечение рыночных злоупотреблений. В Европе акценты расставляются по-другому, и вопросы о том, кто и как был наказан в уголовном порядке, вызывают недоумение. Это единичные случаи, так как местные власти не ставят своей целью "ловить и сажать". Основная задача европейских регуляторов - создание такой профессиональной среды, участники которой добровольно отказывались бы от инсайдерской торговли. Компании вкладывают большие средства в поддержание своей репутации, и любые подозрения в совершении неблаговидных дел могут ее испортить. Именно эта угроза приводит к тому, что стратегические решения и риск-менеджмент компаний направлены на добровольный отказ от сомнительных сделок.

Весьма показателен в этом плане пример Германии. Довольно долгое вpемя она была единственной европейской страной, которая не имела соответствующего законодательства, а инсайдерская торговля здесь не считалась преступлением. В какой-то степени немецкий фондовый рынок в этом плане был похож на нынешний российский - в местный рынок инвестировали преимущественно инсайдеры, в то время как неинсайдеры уходили на зарубежные площадки. Соответствующий закон был принят только в 1994 году, что, с одной стороны, позволило прийти на немецкий рынок крупным институциональным инвесторам, а с другой - изменилось поведение местных участников. В стране до сих пор не было случаев привлечения лиц, уличенных в использовании инсайда, к уголовной ответственности, так как зачастую поводом для отказа от таких действий становятся опасения возможной огласки.

Комментарии