Бренд микроэлектроники «Элемент» собирается выйти на IPO

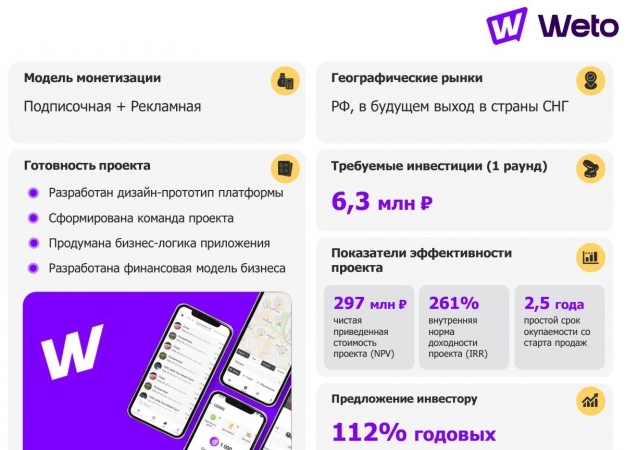

Компания специализирующаяся на производстве микроэлектроники, намерена получить в среднем 10-15 млрд рублей, приняв участие в первичном размещении акций на фондовом рынке. При этом она планирует заручиться оценкой на уровне 100-150 млрд рублей.

Разместить акции в рамках IPO планируется до конца 2024 года. Если ожидания компании будут оправданы, то она сможет стать лидером среди представителей технологического направления страны по данным последних лет.

«Элемент» не афишировал свои денежные потоки с 2020 года. На тот момент заработок производителя по сведениям РСБУ был на уровне 5,7 млрд рублей, а чистая прибыль составила 257 млн рублей.

Отметим, что компания была открыта в 2019 году с использованием активов компаний «Ростех» и АФК «Система». Собственники долей, величина которых не раскрывается, объединили 19 компаний, которые трудятся в области выпуска, создания и дизайна микроэлектроники. В группу компаний входит около 20 разработчиков и производителей микроэлектроники, среди которых Завод полупроводниковых приборов, зеленоградский «Микрон», «ВЗПП-Микрон» и другие.

«Элемент» специализируется на производстве электроники для силовых агрегатов, радиоэлектронной аппаратуры, интегральных микросхем, корпусов для контактирующих приборов и микросхем, а также полупроводниковых устройств.

На основе официальных данных, он является единственным в стране производителей полного цикла продукции RFID меток, которые могут использоваться для массовых товарных групп.

Эксперты полагают, что у «Элемента» есть все шансы получить большой отклик от инвесторов по IPO среди институциональных и частных вкладчиков. Компания занимает лидирующую позицию на рынке, что помимо всего прочего обусловлено государственной поддержкой этого сектора. По мнению специалистов «Альфа-Капитал» для «Элемента» 100 млрд рублей для компании такого масштаба реально с учетом того, что информации о финансовых результатах от бренда не поступает. Если он сможет заручиться поддержкой в 15 млрд рублей, такой показатель сможет побить рекорд по IPO после кризиса.

Делицын Леонид (эксперт, ГК "Финам")

Потенциальное IPO компании "Элемент" проливает свет на вопрос о том, какие компании держал в уме наш президент, когда поручал упростить правила проведения IPO для инновационных компаний, и почему вопрос встал сейчас. Компания рассчитывает привлечь 10-15 млрд руб., а в свободное обращение сегодня, как правило, выпускают не более 10% акций. В случае стратегически значимого производителя электроники вряд ли фондовому рынку предложат больше. Значит, "Элемент" ожидает получить оценку в 100-150 млрд руб. Выручка компании по РСБУ в 2021 году составляла 5,7 млрд руб. Предположим, что она с тех пор удвоилась и достигла 11 млрд руб. Это означает, что мультипликатор к выручке будет находиться в диапазоне 9-14, что довольно высоко. Андеррайтерам предстоит большая работа по убеждению игроков рынка, что им такая покупка будет выгодна. Упомянутые президентом компенсации на размещение ценных бумаг смогут стимулировать мозговой штурм и креативные решения при разработке таких обоснований. Вероятно, сфокусируются в первую очередь на долгосрочных институциональных инвесторах.

Комментарии