«Светофор Групп» реализовало до 10% акций на СПб бирже в рамках IPO

Указанное ПАО является разработчиком интернет-платформы для создания образовательных программ для участников дорожного движения. Общество объявило о реализации около 2,5 миллиона акций инвестиционной компании под названием «Солид» в преддверии запуска IPO.

Компания выдала акции брокеру для дальнейшего обнародования и предложения широкому кругу физ- и юрлиц на Петербургской валютной бирже (СПВБ). Данную информацию сообщил «Интерфакс», ссылаясь на принятое решение совета директоров от 13/05/2024.

В соответствии с договорными условиями, «Светофор Групп» передала «Солиду», выполняющему брокерские услуги, 2481,5 тыс. ценных бумаг – привилегированных акций по цене 56,25 руб. за каждую. Оплата будет произведена за счет финансов, полученных от их продажи на указанной выше СПВБ. Все переводы должны быть завершены четко до 31/05/2024.

Если цель удастся реализовать, и продать весь объем, компания сможет получить выручку в 139,58 млн. руб. Таким образом, в свободном обращении (free float) окажется 10% акций.

Если запланированную задачу выполнить не получится, брокер будет обязан вернуть нереализованные акции эмитенту до 07/05/2024.

Согласно бухотчетности за прошлый годовой период, уставной капитал составил 24 млн. 815 тыс. акций по номинальной стоимости в 1 рубль. Из этого объема 2 млн. 481,5 тыс. единиц являются привилегированными.

На основании анализа объема уставного капитала, компания оценивает свою балансовую стоимость перед началом IPO в 1,4 млрд руб. Такая оценка отражает действительные планы по размещению акций, демонстрируя стабильную рыночную позицию и инвестпотенциале компании.

Организация была основана в 2010 г. под названием «ПДД.ТВ», спустя 9 лет присутствия в данном экономическом сегменте рынка ее реструктуризировали в ПАО и сменили название на «Светофор Групп».

В 2014 г. началась инициация разработки интерактивной инновационной системы онлайн-обучения на основе психофизиологических особенностей пользователей. Более того, новая организация активно имплементирует образовательные технологии, базирующиеся на технологиях виртуальной реальности (VR).

Компания включена в список резидентов ИЦ «Сколково». По итогам прошлого года «Светофор Групп» смогла увеличила выручку до 461,7 млн. руб., что достигло показателей роста практически на 50% по сравнению с прошлым отчетным периодом.

Делицын Леонид (эксперт, ГК "Финам")

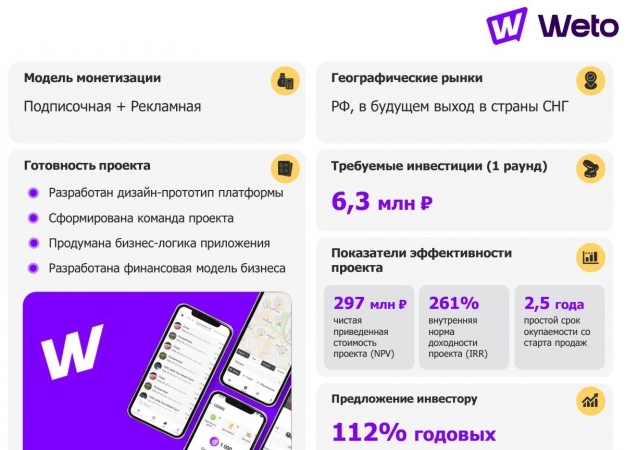

"Светофор Групп" оптимально выбрала время и место первичного размещения. Во-первых, крупнейшие компании российской индустрии онлайн-образования, такие как SkyLearn и SkillBox, хотя и подогревают интерес к отрасли, сообщая о намерениях провести IPO (впервые такие сообщения появились в 2020 году), но конкретных временных и финансовых параметров не сообщают. То есть интерес на рынке уже есть, а самих эмитентов нет. Менее крупный, но более решительный игрок может извлечь выгоду из сложившейся ситуации.

Поскольку в ходе размещения привлекается небольшая сумма - около 10% от стоимости компании, можно не задавать вопрос о том, достаточно ли на рынке денег. Их заведомо достаточно. Как недавно сообщил МТС Банк, объем заявок на участие в его размещении составил 168 млрд руб. Этого заведомо хватило бы и на "Светофор Групп", и на Skillbox, и на Skyeng.

Можно также задаться вопрос, не остынет ли интерес инвесторов к онлайн-образованию, когда в их портфеле появится "Светофор Групп"? Вероятность мала, поскольку акция достанется заведомо немногим - в силу небольшого объема размещения. Скорее "Светофор Групп" сыграет роль аппетайзера и рынок будет ещё с большим нетерпением ждать от отрасли онлайн-образования более крупных IPO.

Комментарии