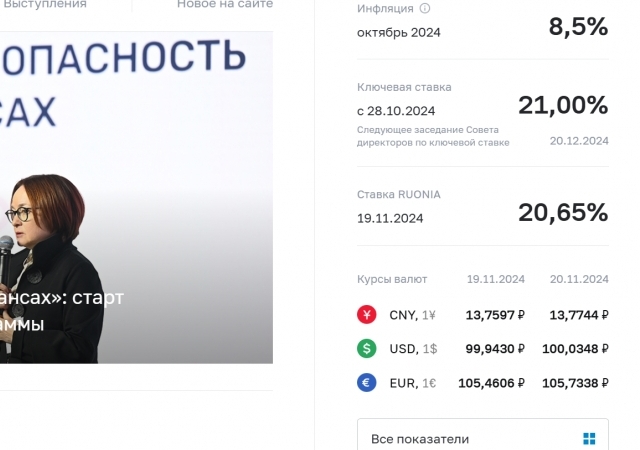

ЦБ оставил ключевую ставку неизменной

Решение Банка России сохранить ключевую ставку на уровне 7,25% не стало сюрпризом.

Отчетливый сигнал относительно своих дальнейших действий регулятор дал в июне, и одля рынкажидать сильных "переломов" в его решениях было не совсем оправдано, считают опрошенные РИА Новости аналитики.

Дроздов Сергей (аналитик, ГК "Финам")

На прошлой неделе российский Центробанк взял паузу в серии понижения процентной ставки тем самым отложив плавный переход к ранее заявленной нейтральной политике. Ужесточение монетарной политики в США привело к значительному уменьшению спреда между ставкой ЦБ РФ и ставкой ФРС, что негативно сказывается на котировках ОФЗ в силу снижения эффективности стратегий carry trade. В последнее время наблюдается весьма слабый спрос на новые выпуски облигаций федерального займа со стороны иностранных фондов вследствие большей привлекательности долгового рынка США, где, к примеру, доходность 10-летних казначейских облигаций колеблется вблизи трехпроцентной отметки. Так, по информации Банка России в июне нерезиденты сократили вложения в ОФЗ на 141 млрд руб., а их общая доля сократилась с 30,5% до 28,2%, несмотря на предлагаемый Минфином дисконт, составляющий порядка пяти базисных пункта.

Тем не менее, диапазон 60-65, в котором российская валюта будет находиться до полной или частичной отмены бюджетного правила, уже учитывает дальнейшее ужесточение монетарной политики мировых ЦБ, снижение нефтяных цен в район $65 и перспективу введения новых санкций со стороны США, которые, по словам главы сенатского комитета Боба Коркера, конгрессмены могут одобрить в отношении России до ноябрьских промежуточных выборов в Конгресс. Так что у российского рынка есть почти два относительно спокойных месяца перед новой волной антироссийской истерии.

Комментарии